Banche, pegni e nuove povertà

di Gianluca Cicinelli

“Tracollo del tessuto sociale e produttivo”. A parlare senza mezzi termini del ruolo delle banche nell’impoverimento generale durante questa grave crisi è il CNCA (Coordinamento Nazionale delle Comunità d’Accoglienza) con un dossier, presentato mercoledì 24 febbraio tramite un webinar. “Cortocircuito. Come la spirale del debito impoverisce il tessuto sociale” è il titolo della ricerca, che ci racconta l’ingiustizia palese che singoli e associazioni affrontano tutti i giorni nel tentativo di ottenere sostegno dagli istituti di credito. Attenzione però a ritenere che il problema sia dovuto al Covid, la ricerca dimostra che l’approccio al debito delle banche peggiora soltanto una situazione precedente alla pandemia. Ci troviamo di fronte a “un’economia in grande sviluppo basata sullo sfruttamento delle situazioni di povertà e vulnerabilità, vecchie e nuove”.

“Tracollo del tessuto sociale e produttivo”. A parlare senza mezzi termini del ruolo delle banche nell’impoverimento generale durante questa grave crisi è il CNCA (Coordinamento Nazionale delle Comunità d’Accoglienza) con un dossier, presentato mercoledì 24 febbraio tramite un webinar. “Cortocircuito. Come la spirale del debito impoverisce il tessuto sociale” è il titolo della ricerca, che ci racconta l’ingiustizia palese che singoli e associazioni affrontano tutti i giorni nel tentativo di ottenere sostegno dagli istituti di credito. Attenzione però a ritenere che il problema sia dovuto al Covid, la ricerca dimostra che l’approccio al debito delle banche peggiora soltanto una situazione precedente alla pandemia. Ci troviamo di fronte a “un’economia in grande sviluppo basata sullo sfruttamento delle situazioni di povertà e vulnerabilità, vecchie e nuove”.

Sempre più persone per sopravvivere vendono o impegnano i beni di famiglia, si indebitano all’eccesso e qualcuno finisce nelle mani degli usurai. Ogni anno 300 mila persone circa ricorrono al sistema dei pegni, per un volume d’affari che sfiora il miliardo di euro. I cosiddetti “Compro oro” sono passati dai 24.877 del 2018 a 29.511 del 2019. La denuncia di Cnca punta l’indice sulle responsabilità delle banche ma non si limita a valutare in cifre il fenomeno, aggiungendo alle considerazioni economiche quelle etiche. Le stesse banche che negano il credito a giovani, famiglie e piccole imprese non si fanno scrupolo d’investire denaro in operazioni “sporche”, quali sono quelle di finanziamento diretto del traffico d’armi e nel settore delle industrie che estraggono e commercializzano combustibili fossili, con tutto quel che comporta in distruzione dell’ambiente e delle risorse naturali. I numeri a conferma di questo comportamento sono impietosi, ci confermano i dati relativi ai pignoramenti eseguiti dall’autorità giudiziaria da prima della crisi da Covid: nel giro di cinque anni oltre 1 milione di cittadini italiani sono risultati oggetto di requisizione di beni a loro intestati.

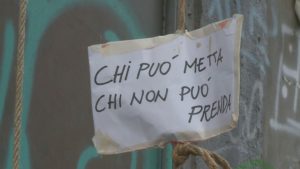

Delle famiglie e imprese in difficoltà, delle aziende a rischio usura, dei vecchi e nuovi poveri aggrappati alla solidarietà dello Stato e delle associazioni ci parla l’ultimo rapporto della Caritas con le cifre aggiornate al tempo della pandemia. Se l’Istat valutava nel 2019 in 1,7 milioni le famiglie che vivevano in condizioni di povertà assoluta (4,6 milioni di persone) la fotografia della Caritas mostra un peggioramento di enormi proporzioni: i nuovi poveri che nel 2020 si sono presentati per la prima volta ai centri di ascolto sono passati dal 31% al 45%. “L’impossibilità di accesso al credito legale – leggiamo nel dossier – contribuisce ad accrescere e alimentare il fenomeno dell’usura, totale appannaggio di sodalizi malavitosi che dispensano liquidità immediata di denaro”. All’usura va poi aggiunto il ricorso ai “Compro oro”, dove si vendono i gioielli di famiglia per arrivare con qualche euro a fine mese, ultima speranza di molti per arginare la crisi prima di rivolgersi direttamente al mercato dei prestiti illegali.

Le difficoltà dei “soggetti fragili” sfociano spesso in comportamenti che aggravano la loro condizione creando dipendenze vecchie e nuove, dalle sostanze al gioco d’azzardo, sempre più legate a situazioni d’indebitamento importanti. Indebitamenti non improvvisi ma costruiti euro dopo euro nel tentativo di assolvere almeno alle spese basilari. Infatti la richiesta media di prestiti alle banche è di 1000 euro circa e, meraviglia delle meraviglie, a fronte di politiche sempre più restrittive delle banche nel concederli scopriamo che il 95% dei prestiti vengono regolarmente restituiti. Anche i banchi dei pegni sono sempre istituti di proprietà di una quarantina di banche tra cui Unicredit, Monte dei Paschi di Siena, Intesa San Paolo, Carige e Bpm.

Ciò che più colpisce nel dossier presentato dal Cnca è l’elemento di continuità nell’azione degli istituti di credito. Mentre infatti è cresciuta in maniera esponenziale la quota dei poveri le banche continuano a praticare sostanzialmente la stessa politica di credito precedente alla crisi senza modificare in nulla il loro atteggiamento. Il dato più importante della ricerca, ad avviso di chi scrive, non sta nelle cifre ma nella totale indifferenza del mondo finanziario alla necessità di adeguarsi alla situazione con strumenti comunque redditizi per gli istituti e già esistenti come il microcredito. Non che questo stupisca naturalmente…

Mla pressione del mondo associativo laico e cattolico cresce sempre di più dinanzi a una disparità che comporta una scelta di campo precisa e questa pressione potrebbe avere sviluppi imprevedibili nel futuro prossimo.